Pokiaľ ide o investovanie, dlhopisy sú skvelou voľbou pre tých, ktorí hľadajú možnosť zárobkov s nízkym rizikom. Nielenže dlhopisy poskytujú stabilný tok príjmov, ale môžu tiež pomôcť chrániť vaše investície pred volatilitou trhu.

Všeobecne sa dlhopisy berú skôr ako aktívum „pre starcov“ a pre ľudí, ktorí sa boja investovať do trhu. Často sú však dlhopisy a iné formy dlhopisov (napríklad vo forme ETF) používané aj profesionálnymi investormi, ktorí sa snažia zarobiť za každých trhových podmienok.

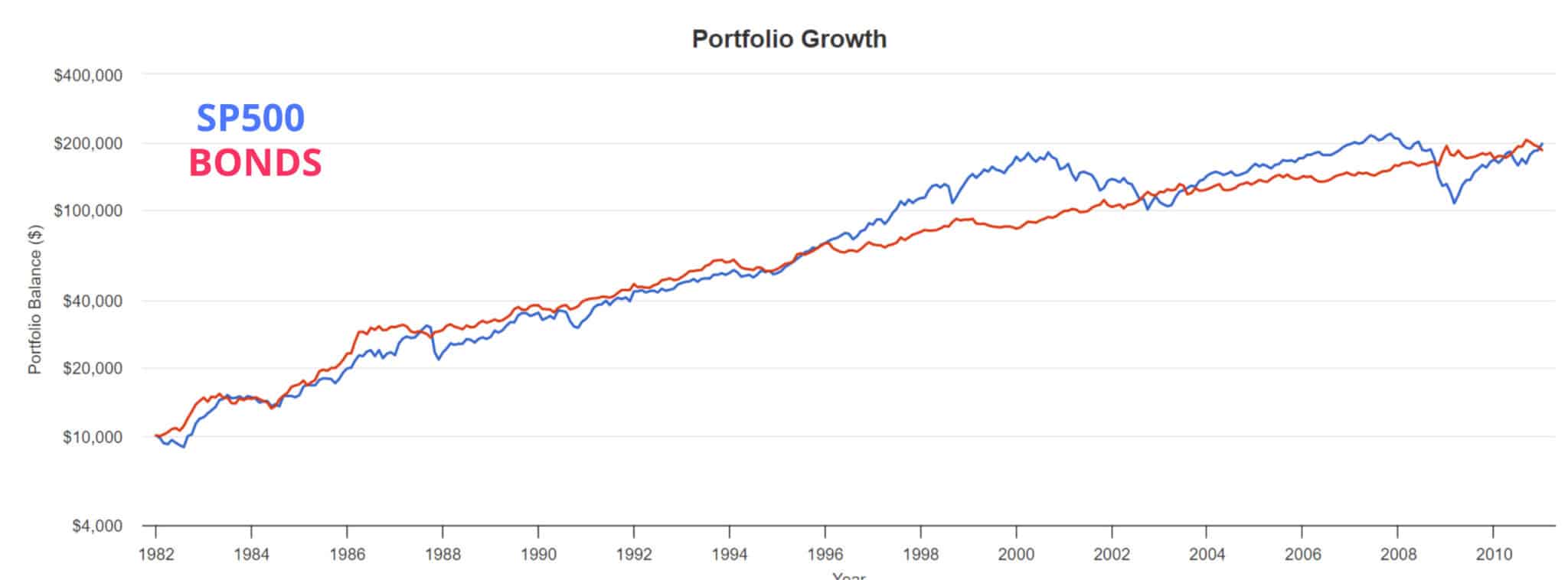

So správnym využitím dlhopisov si investor môže náramne zvýšiť svoju dlhodobú návratnosť a znížiť svoju volatilitu. Štúdia s názvom „Asset Allocation and the Risk-Return Tradeoff“ vykonaná výskumníkmi z Kalifornskej univerzity zistila, že portfólio s dlhopismi malo lepšiu návratnosť upravenú o riziko ako portfólio bez dlhopisov.

Samozrejme záleží na na tom, do akého časového horizontu sa pozeráme. Výskumníci odporúčali rebalancovať investičné portfólio pravidelne na základe toho, čo je na trhu atraktívnejšie.

Z dôvodu vysokých výnosov akcií v posledných pár rokov sa investícia do dlhopisov považovala za zbytočnú. Je však dosť reálne, že sa dlhopisový trend opäť vráti a investori môžu znovu benefitovať z dlhopisového portfólia.

Investor by si však pred investovaním do dlhopisov mal položiť pár otázok. Nie vždy je investícia do dlhopisov múdra a preto treba vedieť kedy je najlepšie túto investíciu zohľadniť.

Ekonomická neistota

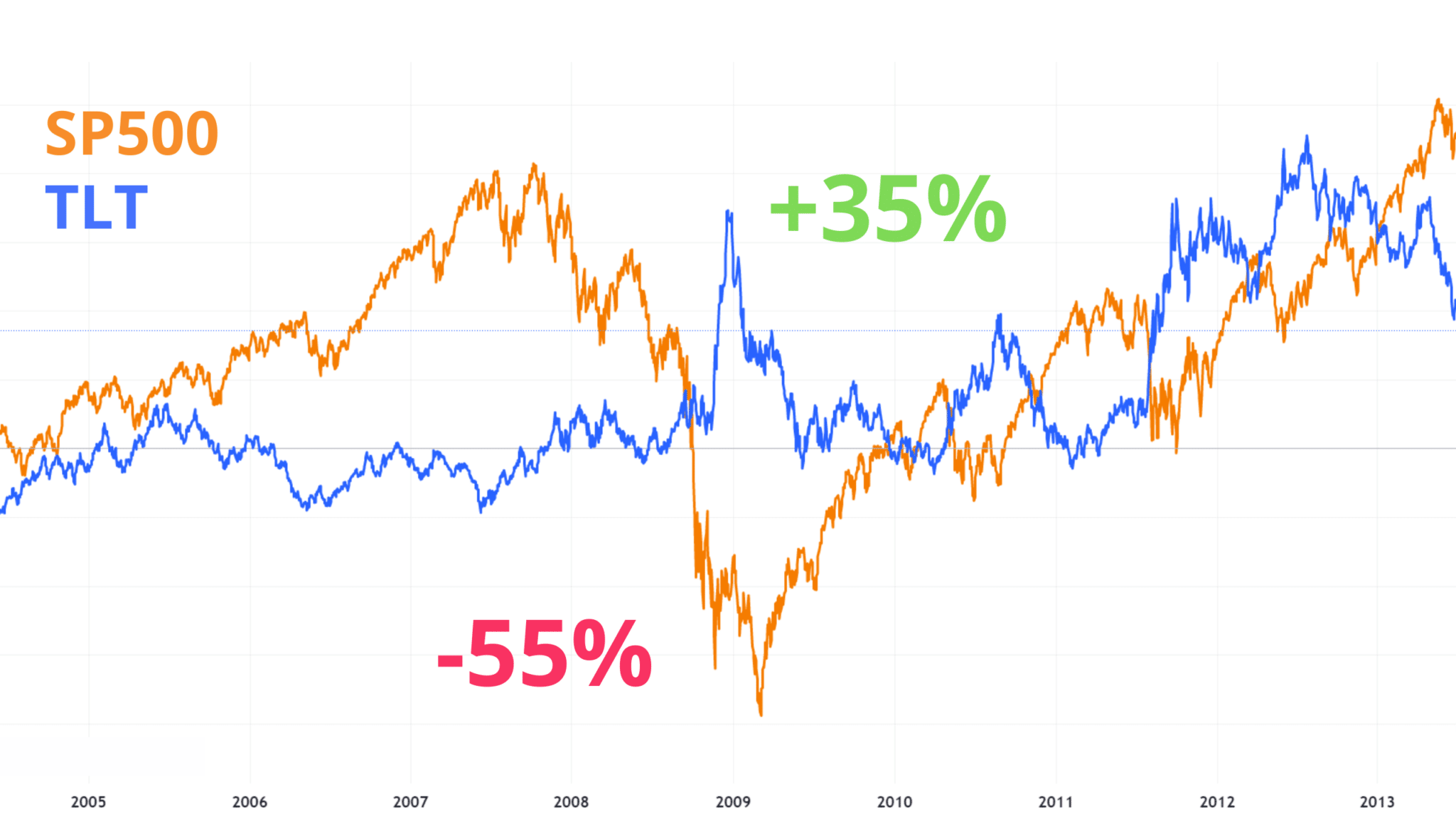

Nákup dlhopisov počas ekonomickej neistoty môže byť dobrý nápad, pretože dlhopisy sa vo všeobecnosti považujú za bezpečnú investíciu. Dlhopisy vám poskytnú stabilný tok peňazí v prípade, že by sa na trhu objavili zaujímavé príležitosti.

V prípade dlhopisových ETF, ktoré držia koláč dlhopisov, sa bežne stáva, že počas ekonomickej neistoty tieto ETF krátkodobo rastú z dôvodu, že sa do nich hrnú investori.

Na rozdiel od bežného účtu, kde peniaze iba ležia, prípadne sporiaceho účtu, kde zvyčajne dostanete minimálny úrok, vám dlhopisy zaručia aspoň nejakú formu návratnosti.

Štúdia Financial Times skúmala výkonnosť dlhopisov a akcií počas 10 rôznych recesií od roku 1968. Štúdia zistila, že dlhopisy mali vyššiu mieru návratnosti ako akcie počas 8 z 10 recesií a že priemerný výnos dlhopisov bol počas recesie približne dvojnásobný v porovnaní s akciami.

Dlhopisy si svoju návratnosť udržali priemerne 10 mesiacov. Potom sa zasa dostali späť do kurzu akcie. V prípadoch dlhej recesie a pomalého ekonomického rastu však dlhopisy porážali akcie kľudne až roky.

Akcie sú drahšie

Existuje niekoľko štúdií, ktoré skúmali výkonnosť dlhopisov v obdobiach vysokých valuácií akciového trhu. Všeobecne, ak sú akcie drahšie, tak sa ich potenciálna návratnosť znižuje. Prehnané valuácie na akciovom trhu značia, že sa dobré časy pomaly končia a korekcia by bola pre trhy zdravá.

S prepadom trhu je často spojená recesia prípadne ekonomická neistota, takže predchadzajúci bod tak trochu nadväzuje na tento.

Štúdia University of Toronto analyzovala výkonnosť dlhopisov počas obdobia vysokých valuácií na akciovom trhu a nízkeho earnings yieldu.

Štúdia zistila, že dlhopisy mali počas týchto období tendenciu prekonávať akcie. Čiastočná alokácia do dlhopisov pomohla znížiť volatilitu a zlepšiť výnosy investorom.

Štúdia University of Toronto ďalej zistila, že dlhopisy prekonali akcie v priemere o 4,3% počas období nízkeho earnings yieldu na akciovom trhu. Štúdia navyše zistila, že dlhopisy s vyššími výnosmi mali tendenciu prekonať tie s nižšími výnosmi v priemere o 0,9%.

„Keď je rast pomalší, ako sa očakávalo, akcie klesajú. Ak je inflácia vyššia ako sa očakávalo, dlhopisy klesajú. V opačnom prípade, kedy je inflácia nižšia ako sa očakávalo, dlhopisy stúpajú.“

– Ray Dalio

Úrokové sadzby sú vysoko

Vo všeobecnosti je lepšie kupovať dlhopisy, keď sú úrokové sadzby vysoké, ak je vaším cieľom maximalizovať výnosy. Keď sú úrokové sadzby vysoké, výnos z dlhopisu je vyšší, takže návratnosť vašej investície bude vyššia v porovnaní s tým, keď sú sadzby nízke.

S rastom úrokových sadzieb bude hodnota existujúcich dlhopisov s nižšími úrokovými sadzbami klesať, čím sa stanú atraktívnejšie pre kupujúcich. To znamená, že dlhopisy môžete nakupovať za nižšiu cenu, čo má za následok vyšší výnos v budúcnosti.

Dlhopisové ETF tento efekt skvelo znázorňujú. Ak úrokové sadzby rastú, tak hodnota dlhopisov klesá. Na druhú stranu ak úrokové sadzby klesajú tak hodnota dlhopisov rastie.

Vysoké úrokové sadzby, spojené s nízkou infláciou môžu navyše naznačovať, že ekonomika je silná, čo je vo všeobecnosti výhodné pre investorov do dlhopisov.

Simply put: Extremely low central bank interest rates created a bond price bubble. Rising interest rates pop the bond price bubble – and cause substantial 'unrealised losses' in banks' security portfolios (and perphaps lead to even more trouble). pic.twitter.com/jaOgyU75E5

— Thorsten Polleit (@ThorstenPolleit) March 24, 2023

Záver

Dlhopisy môžu byť vynikajúcou investíciou a môžu byť skvelým spôsobom, ako diverzifikovať svoje portfólio. Pri rozhodovaní, či je vhodný čas na nákup dlhopisov, by investori mali zvážiť svoje osobné investičné ciele, aktuálne trhové prostredie a mieru rizika, ktoré sú ochotní podstúpiť.

Investori by tiež mali posúdiť potenciálne riziká s kúpou dlhopisov alebo dlhopisových ETF. Napríklad dlhopisové ETF, ktoré držia dlhopisy so splatnosťou 10 rokov a viac sú viac volatilné, ako dlhopisové ETF s krátkodobými dlhopismi.

V prípade, že investor svoju alokáciu do dlhopisov naplánuje správne, tak môže z tejto transakcie veľmi benefitovať. Investor, ktorý pozná ako funguje makroekonómia, oceňovanie aktív a ako určité faktory vplývajú na ceny aktív má pri alokácií medzi dlhopismi a akciami určitú výhodu.

Zdroje: investopedia, investopedia